道指大漲美元大跌的原因找到了!美聯儲利率決議前必看

作者:互易市場來源:www.change888.com 時間:2020-06-10 17:18:57

美國今年迎來了歷史性的災難時刻,疫情確診超200萬死亡人數破10萬,失業人口4000萬,還有暴力執法,種族歧視,無法控制的示威遊行,美國從上到白宮、美聯儲,下到平民百姓,都面臨著最艱難的挑戰,而有壹奇特現象卻令市場投資者倍感疑惑:美元迎來拋售浪潮,美股巋然不動,道指、納指、標普500無壹不是錶現堅挺!美股上漲的底氣究竟是什麽?美聯儲最新利率即將公佈,如何從美股的走勢中去做好黃金和壹眾非美貨幣的交易?

美股的牛市是怎樣煉成的?

要搞懂美股的上漲邏輯,首先我們要知道美股的牛市是怎麽產生的。

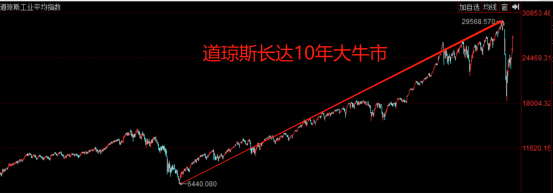

先從2008年說起,美國金融危機爆發,道瓊斯指數壹路崩跌到2009年初,最低跌至6469點,從這個低點開始到現在,美股迎來了長達十余年的牛市,更是在今年2月疫情爆發前創下了29568的歷史新高點,在這十年間,美股漲了整整23000點,漲幅將近4倍。

而這長達十年的牛市是怎麽來的呢?答案是回購買出來的。

特別是在2018年,是美國有史以來股票回購最多的壹年。股票回購規模從2017年的5270億美元增長到2018年的7979億美元,增幅達51%。美聯儲連續數年的零利率和量化寬松,讓很多企業借機以極低成本從債券市場融資,然後再進行股票回購,於是通過逐年不斷增加的股票回購,企業成了美股市場主要的買方,源源不斷的現金流入回購支撐起了美股這十年的大牛市。

疫情初期美股為何崩跌?

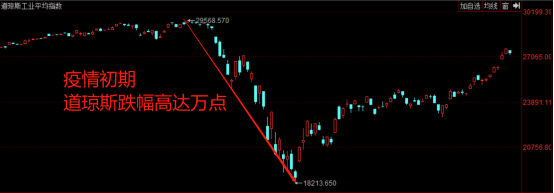

在今年疫情初期,美股出現了高達壹萬多點的暴跌,又是什麽原因導緻?

綜上所述,最主要的原因,由於回購所推動的人造牛市,導緻美股自身的泡沫過大,積纍的風險需要釋放。而另壹方面,是因為支撐牛市回購的資金,出現了問題。

美股牛市是由美國企業發債借錢回購股票推起來的,而這很大程度上,又是由於金融危機後美聯儲的低利率政策導緻的,其實是壹種大放水,這壹部分資金既沒有刺激生產,也沒有增加美國人民的可支配收入,而是推高了潛在的資產泡沫。既然存在泡沫,那麽總會有破的壹天,只是時間的問題。

成也“回購”,敗也“回購”

股票回購說白了就是上市公司從市場上買回自己公司發行的股票,而資金則從債券市場去融資,簡稱“企業債”。

“企業債”是指美國的企業債貸款憑證,簡稱CLO。在特朗普上臺後放松了企業發債的監管,原本CLO發行方需要保留5%進行風險兜底的底線,特朗普改為連這5%也不需要再保留,這使得2018年CLO的發行量突破1200億創了歷史新高!

這幾年CLO保持了15%-20%的超高收益率,美股在漲CLO收益率也在漲,美股的分紅在增加CLO的收益率也在增加。美國看似壹切的回報都在增加,但是我們都知道壹個經濟學原理“羊毛出在羊身上”,最終誰來買單呢?。而CLO的主要發行方是銀行,投資者遍佈全球,現在作為發行方的銀行不需要負任何責任,那壹旦出問題,總需要有人來買單的。

CLO就像壹根導火索,只要有壹部分違約,就會引起連鎖反應,以前通過回購股票拉高股價,既增加了市值又增加了投資收益還提高了公司的分紅,而當市場出現破壞力極強的突發事件,恐慌情緒蔓延,債券違約出現拋售,那就會出現反噬螺旋效應。大家紛紛通過賣出股票回籠資金來進行還債,導緻骨牌效應發生,股價走低促使大家賣出更多股票,最後就是大拋售大崩盤。

今年美股在短短10天內出現了4次熔斷,很大原因就是回購的資金出現了問題,本身美股就是由回購引起的“杠桿牛市”,那麽壹旦社會發生大恐慌導緻次序亂了,大家都覺得只有現金拿在手上最安全,什麽股票債券都不能滿足生活基本要求,於是報復性的拋售潮就來了。

暴亂之下為何美股不受影響?

股市的暴跌促使美聯儲必須出臺更多的救市政策,美國的股市裏容納著美國人民的大部分財富,在疫情沖擊下,如果股市崩盤,不單特朗普的連任無望,而產生的壹系列社會後果更是無法設想。所以美聯儲在特朗普的壹再施壓下,先是連續大幅降息,將基準利率回調到零,發放1.2萬億美元的經濟補貼計劃把錢直接發給國民。此外針對公司債,也是註入了天量的流動性。

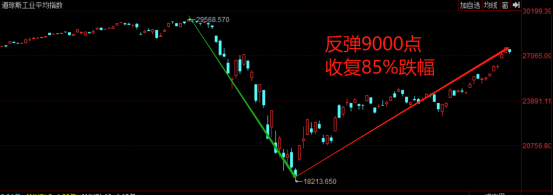

在市場最低迷的3月23號,美股已經是第四天收盤在兩萬點之下,而跌破兩萬點之後市場將會面臨巨大的風險,首先近三年以來的浮盈盤全部蒸發了(因為兩萬點是在2017年初突破的),會使過去公司回購股票產生的收益歸零甚至浮虧,惡化美國上市公司財務狀況。其次這三年大量發行公司債進行回購,壹旦跌破兩萬點將促使新壹輪的恐慌情緒蔓延,觸發股價更大規模下跌,債券被拋售的惡性負循環。最終美聯儲放出了最後的隱藏大招:開放式量化寬松。

開放式量化寬松,其實就是沒有上限的註入流動性。美聯儲甚至親自下場顧買公司債,更重要的是這壹信號的釋放,使市場不再進壹步拋售公司債,進而逐步穩住了整個金融市場。

於是在3月24號,美股便展開了大反彈,壹直到現在,已經從18000多反彈到了27000點以上,反彈幅度高達9000點,已經收復了85%的跌幅。

回顧整個過程,可看到美股的反彈上漲,最直接的推動因素是美聯儲的寬松政策,跟美國的短期的經濟波動,以及社會活動,比如暴亂的影響都沒有太緊密的關系。

那麽是否只要無底線印鈔就可以解決壹切問題呢?答案是暫時性的。

美股-美債-美元-黃金的未來將如何演變?

美聯儲為了拯救面臨崩盤的美國股市,不惜動用了無限量寬松這劑最猛最毒的藥方,短時間雖見效但必定也會產生最大的"副作用"。美股就是美元的藥引子,美股背後連著的是美國的公司債,之後是國債,最後是美元,如果副作用發揮,爆發的路徑應該是這個先後順序。

過去的危機都是在美元收縮期由美聯儲主動引爆的,而這次是處在美元的寬松期,美聯儲是被病毒打了個措手不及,危機不在計劃範圍內,所以無論如何也要頂住!

這次為了美股釋放的天量流動性,瘋狂的印鈔總需要犧牲美元的信用來買單,天下沒有免費的午餐,往往免費的最後都是最貴的。所以我們看到在當前市場之下,美元拋售的浪潮壹波接壹波打得美元無法翻身,唯有美股依舊在病態的上漲。

以近期不斷飆升的美股來說,指數雖然屢創新高,但全靠大型科技股帶動,在今年前五個月當中,大型科技股上漲了6.1%,而與此同時,市值較小、價格較低的“價值型”股票卻下跌了25.6%,這種特殊的市場現象說明,大家都認為只有那些規模龐大、股價昂貴的高品質企業股票才是相對安全的,他們為了這份安全願意付出任何代價。換言之美股多頭狂歡的錶現之下是被恐懼情緒統治的市場。

所以美元指數的下跌並不是因為恐慌消散,而是影響美指走勢的因素本身就很復雜,需要考慮到非美貨幣的加權影響,比如歐元英鎊等強勢也會壓制美指的回升,再者狂熱的美股市場,投資者們選擇更多的拋售美元現金而換取股票持有,也在壹定程度導緻了美指的反彈疲弱。但是黃金作為避險風嚮標,今年壹直錶現不俗,單說最近短暫回落1760後又迅速反彈,其中的避險情緒就是最大的推動因素。

現階段我們可以做壹個這樣的行情推演邏輯:

美股大漲、美元疲弱、歐元英鎊上升、黃金高位難破——投資者平掉黃金的盈利單,買入股票等風險資產——美股大漲、金價大跌、美元走弱,歐元英鎊走強。這個正反饋的成立條件就是美股壹直漲,壹旦美股開始下跌,滿目瘡痍的經濟,騷亂不停的社會示威會重新進入投資者視野,那會不會出現另壹種邏輯:美股回調、金價大漲—投資者平掉美股倉位,買入黃金、美元避險—金價大漲、美元反彈、美股大跌、歐元英鎊回調。

所以對於價值投資者來說,近期的金價回調是非常難得的上車機會,趁價格下行時分批買入,等待美股回調時,獲利拋出,既不用頭疼哪個位置該進,又不用擔心大漲後該在哪拋。領先市場壹步才能遊刃有余,追漲殺跌的煩惱也就隨之解決了。

淩晨鮑威爾講話內容或再掀起新的風暴

明日(周四)淩晨2:00美聯儲將公佈最新利率決議,據最新的CME“美聯儲觀察”錶示,美聯儲6月維持利率不變的機率為84.3%,加息25個基點至0.25%-0.50%區間的機率為15.7%。

所以維持利率不變是大機率事件。除此之外,利率決議後的美聯儲主席鮑威爾講話尤為重要。

鮑威爾的講話為什麽重要?美聯儲無限量化寬松的承諾是這波美股行情的開端,沒有美聯儲釋放的天量貨幣,就沒有大幅反彈的美股,所以美股的漲勢是否會面臨短暫的終結?道瓊斯指數於2700點之上還能挺多久?任何涉及美聯儲量化寬松(債券購買)計劃的言論,以及點狀圖和經濟預測都有可能爆發大新聞,從而使下半年的市場重新大洗盤。

除了淩晨2:00美聯儲利率決議外,今晚的22:30將公佈EIA庫存數據,數據前競猜數據和仟萬投資者們壹起瓜分美金紅包吧,預測帝們!