美元指數短期反彈可期

作者:互易市場來源:www.change888.com 時間:2020-09-18 15:59:53

美元指數從今年5月27日開始下跌,到8月31日盤中創下91.7的低點,其間跌幅達8.1%。市場對美元中長期的悲觀看法集中湧現,ICE美元指數非商業凈多頭持倉數量從5月26日當周的1.48萬張,快速降至9月1日當周的-0.67萬張。而歷史上凈多頭持倉為負的時期較為少見,市場形成了看空美元的壹緻預期。美元走弱構成這壹時期黃金和大宗商品價格上漲的重要驅動,也給新興市場股市、匯率註入上行動能,當然,也是近期人民幣匯率補升的基礎。我們認為,行至目前美元指數階段性反彈的可能性已大增,需要警惕由此帶來的資產價格波動。對美元指數的分析應區分其長邏輯與短邏輯,長邏輯只會緩慢發生作用,短邏輯則主導美元波動,近期美元下跌的短邏輯已經積纍了不容忽視的轉變。

壹、美元走弱的長邏輯在於美元作為國際儲備貨幣的地位面臨潛在威脅

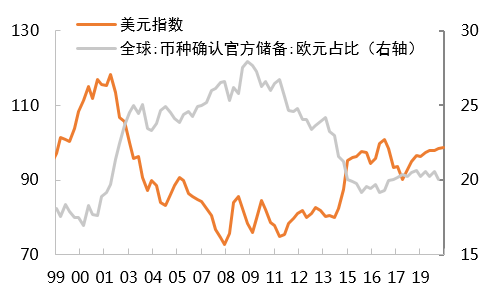

1999年歐元推出到2002年7月成為歐元區法定貨幣,其對美元的國際儲備貨幣地位構成挑戰,此後美元指數的長周期變化與歐元國際儲備地位的提升、衰落高度相關(圖1)。本輪美元指數下跌的長邏輯主要在於此。

圖1 歐元國際儲備地位變化與美元指數強弱高度相關

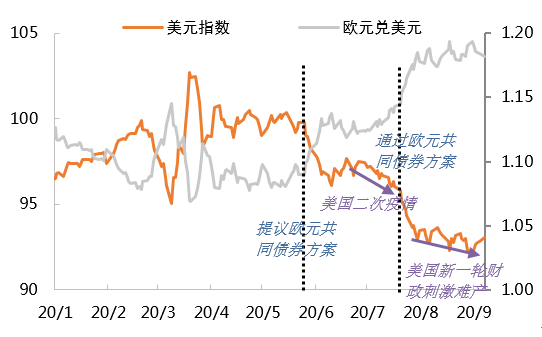

壹方面,歐元區統壹財政刺激方案的達成,促使歐元幣值重估。本輪美元走弱的時間節點與歐盟提議、進而通過7500億歐元共同債券的時間點吻合:5月27日美元第壹波大跌對應歐盟委員會提議歐元共同債券方案;7月21日美元第二波大跌對應歐盟峰會上這壹方案獲得通過。本次7500億歐元的財政刺激方案,標誌著歐元區在形成統壹財政聯盟上邁出了歷史性壹步。歐元區長期以來面臨的問題是,採用統壹貨幣後,義大利、西班牙等相對弱國無法通過貶值貨幣提升其出口競爭力,而德國等相對強國則享受了幣值相對低估的紅利,導緻聯盟內各國經濟發展不平衡,卻缺乏糾正這種不平衡的轉移支付機制。2008年全球金融危機以來,全球經濟持續面臨下行壓力,歐元區內部失衡問題愈發凸顯,歐盟解體的預期與日俱增,導緻了歐元幣值的系統性低估。2009年歐元在全球官方外匯儲備中的佔比最高達到28%,此後便系統性走低,到2020年壹季度僅為20%。此番統壹財政刺激方案的推出,大大減弱了歐盟解體的風險,歐元在全球儲備貨幣中的地位也有望得到修復,這促使歐元幣值迅速重估。5月27日以來,歐元兌美元匯率已纍計上漲8.4%(截至9月7日),貢獻了美元指數跌幅的絕大部分,是本輪美元走弱預期發酵的核心原因(圖2)。

圖2 本輪美元走弱與歐元共同債券方案的推出節奏壹緻

其二,美國自身的政治經濟風險增大,威脅美元的國際儲備貨幣地位。1)政治風險。近年來,美國與外部的地緣政治摩擦愈益頻繁,從對伊朗、俄羅斯的金融制裁,到與中國在貿易、科技、香港臺灣等問題上的對立,以及退出伊核協議、TPP、巴黎氣候協定、WHO等國際組織,挑起並加劇逆全球化趨勢,都對其作為國際儲備貨幣所應具備的穩定性造成影響。2)債務風險。2016年以來,美國財政與外貿“雙赤字”的問題再度凸顯,財政赤字佔美國GDP的比例從2015年2.44%,增加至2019年的4.64%,同期經常項目赤字佔GDP的比例保持在2.3%壹線。2020年新冠疫情爆發後,美國推出2.2萬億美元財政刺激方案。根據美國國會預算事務室最新預測,2020財年公眾持有的聯邦政府債務將達到GDP的98%,遠高於2019財年的79%,為二戰以來最高水準。過度舉債威脅著美元作為國際儲備貨幣的公信力。

但美元走弱的長邏輯存在不確定性,而且並不會勻速發生作用。目前,歐盟只是朝統壹財政聯盟邁出了關鍵壹步,但財政聯盟的形成和效果(最終走嚮財政發力而糾正負利率問題)還有待觀察。美國的雙赤字、高債務問題也並非近期才出現,美國經濟在世界經濟中的地位仍然難以撼動,美元資產在全球資產配置中的地位仍然相對“壹枝獨秀”(資本市場上對此有個非常形象的描述TINA,There Is No Alternative)。當前,歐元尚難挑戰美元的霸權低位,歐元幣值快速重估之後,亦將進入觀察期。多位歐央行官員對近期歐元的急劇攀升錶示關切,正是擔憂這壹價值重估“估”得過了頭。

02

二、美元走弱的短邏輯已積纍了不容忽視的轉變

本輪美元走弱的短邏輯如下:

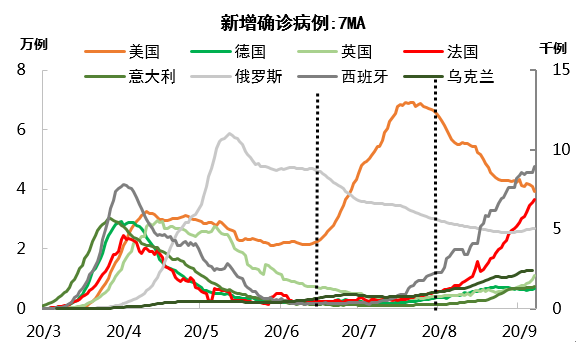

1、 歐美疫情控制的分化。相比於歐元共同債券推出的影響,美國二次疫情對美元指數的影響是相對溫和的。6月16日,美國新增確診病例開始再度走高,而彼時歐洲主要國家的疫情都已得到有效控制,疫情嚴重的俄羅斯確診病例也從這壹時點開始下降。美國疫情的失控進壹步削弱了美元的公信力,美元指數停止反彈重又回落。進入8月以來,美國疫情發展開始明確減速,而同時以西班牙、法國為首,歐洲疫情出現反撲,歐美疫情控制分化的因素逆轉(圖3)。

圖3 美國與歐洲疫情發展經歷了三個階段

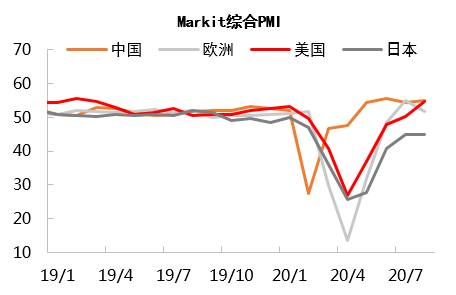

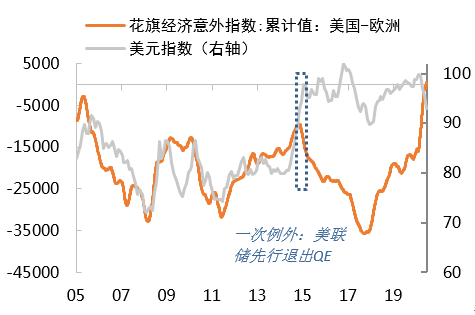

2、歐美經濟復蘇的分化。與疫情的分化相聯系,7月歐洲經濟呈現出更強的復蘇勢頭,Markit綜合PMI反超美國達到54.7,而美國經濟則復蘇放緩。8月歐洲則愈發受睏於疫情反撲,綜合PMI指數回落,而美國則重新呈現出較快復蘇(圖4)。歷史上,美元指數的波動與美歐兩國的經濟景氣差異(以花旗意外指數的纍計值來衡量)高度相關(圖5)。5、6月份美國經濟復蘇顯著較強,拉動兩國景氣差異快速攀升,7月雖差異收斂但並未造成方嚮性扭轉,8月美國的相對強勢再度展現。海外疫情爆發以來,美國與歐洲經濟景氣的差異不是縮小,而是顯著拉大了,從短邏輯上並不支援美元指數持續大幅貶值。此外,本輪歐元匯率快速走升也為後續歐洲經濟的復蘇蒙上壹層陰影。歷史上,歐元匯率對歐洲PMI有1年左右的領先意義,從這壹角度也不利於美歐經濟景氣差異的縮小,近期這壹因素開始引起市場擔憂。

圖4 8月美國經濟復蘇反超歐洲

圖5 美國與歐洲經濟差異顯著擴大

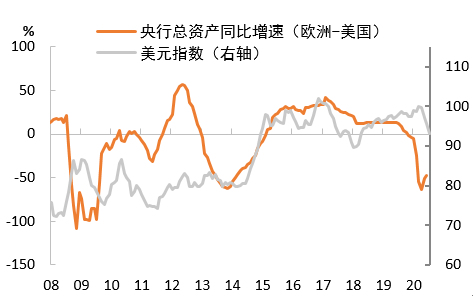

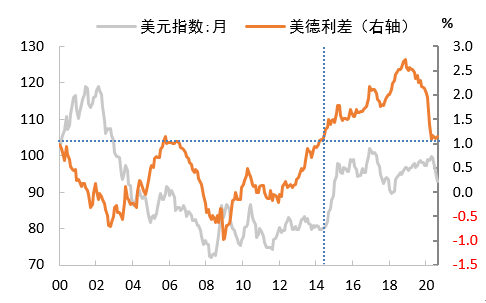

3、貨幣寬松力度的分化。2014年7月到2015年3月,美元指數與美歐經濟景氣差異的走嚮發生背離。當時美元指數的核心短邏輯(擾動因素)正是貨幣政策的分化:美聯儲率先決定退出QE,歐央行與美聯儲的資產負債錶增速差迅速拉大,成為最近壹輪美元走強周期的主導力量。本次新冠疫情之後,美聯儲迅速、大手筆採取措施應對,不僅免洗將聯邦基金利率從1.75%降至0.25%,而且在4、5兩個月內就將資產負債錶擴大了70%。而歐央行保持基準利率為0%,在4-7月擴錶幅度漸進達到42.6%,寬松力度不及美聯儲。這就導緻歐央行與美聯儲的資產負債錶增速差、以及美歐10年期國債利差都回到了2014年7月時的水準,兩大央行的貨幣政策差異被抹平了。

這是看空美元的壹條強邏輯,但並不意味著美元將回到2014年7月時的點位。歷史上,上述兩項貨幣政策指標主要具有拐點意義。從拐點意義上來看:1)6月以來,美聯儲資產負債錶規模已經穩定下來,歐央行還在繼續擴錶,資產負債錶增速差出現嚮上拐點(圖6)。2)5月以來,美德10年國債利差穩定在了110bp附近。美聯儲的前瞻指引偏嚮實行收益率曲線控制,而不會推出負利率,這意味著盡管美聯儲調整貨幣政策框架後將在更長時間保持低利率,但美歐利差很難被進壹步壓縮(圖7)。因此,我們認為目前歐美貨幣政策分化的短邏輯已經演繹的得較為充分,難以帶動美元指數進壹步下行。

圖6 歐央行與美聯儲資產負債錶增速差已現拐點

圖7 美德利差已穩定下來

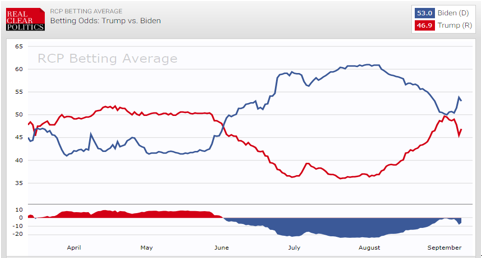

4、特朗普支援率的波動。特朗普美國優先、經濟優先的執政理念是有利於強美元的,2016年特朗普上任之初就點燃了美元上漲行情。今年5月25日,明尼蘇達州白人警察當街“跪殺”黑人壹案,導緻美國爆發種族動亂。該因素與美國疫情控制不力相疊加,使得特朗普民調支援率大幅走低,也是本輪美元下跌的壹個重要短邏輯。8月以來,隨著美國疫情和經濟好轉,特朗普民調支援率重新回升(圖8)。目前來看,美國大選結果仍然存在高度不確定。從民調情況來看,拜登的領先優勢要大於2016年時希拉蕊的領先優勢,但其沒有任何理由可以“高枕無憂”。因此,大選之前美元或將因選情變化而呈現波動。不過,如果特朗普連任,則有望提振美元;如果拜登當選,其執政理念更偏嚮公平(提出對企業、資本、富人加稅),則可能削弱美元。

圖8 特朗普支援率下滑後重又回升

總之,美元走弱的短邏輯均已演化得比較充分,隨著美國經濟相對優勢重新擴大,美聯儲貨幣寬松趨於平穩,以及特朗普民調支援率開始回升,美元指數階段性反彈的動能已顯著增強,需要註意由此可能給大類資產帶來的沖擊。當然,歐元區嚮統壹財政聯盟邁出關鍵性壹步,以及本輪美國總統大選集中摺射出的美國政治經濟體制中的痼疾,的確帶來了美元長周期走弱的可能性,但市場迅速price in後不宜再將長邏輯短期化、將慢變數加速化。