金價狂飆泰國卻排隊賣黃金 "避險資產"行情到頭了?

作者:互易市場來源:www.change888.com 時間:2020-05-04 09:00:43

近日,中國黃金協會PO的壹季度國內金市數據顯示,中國黃金實際消費同比大降48.2%,金飾降幅更是超過5成。再聯想到前不久的泰國老百姓(76.090, -2.86, -3.62%)排隊賣金,這些現象都和持續上漲的金價格格不入。

本輪金市漲到頭了?顯然不是。據券商中國記者了解,ETF等來自金融市場的黃金投資需求井噴,讓實物金消費下滑的影響變得愈發微不足道。種種跡象顯示,金價仍有繼續上行的動力,以美銀美林為代錶的海外機構甚至已經看多金價至3000美元。

4月30日,世界黃金協會PO的最新報告顯示,壹季度全球黃金總需求小幅增長1%,達1083.8噸。該季度內新冠肺炎疫情席卷全球,這是影響黃金需求的重要因素之壹。隨著疫情蔓延及潛在經濟影響顯現,投資者開始尋求避險資產。

壹季度中國金飾消費下滑超5成

中國黃金協會4月28日PO的統計數據顯示,受疫情影響,2020年壹季度,中國黃金實際消費量148.63噸,與2019年同期相比下降48.2%。其中:黃金首飾92.04噸,同比下降51.06%;金條及金幣37.67噸,同比下降46.97%。

中國黃金協會分析稱,疫情爆發以來,全國採取嚴格的防控措施,疊加金價上漲因素,黃金首飾和金條消費均受到較大影響。由於春節前首飾零售企業按慣例進行囤貨,以及國外疫情蔓延導緻出口訂單無法交付,黃金首飾加工企業雖然陸續復工,但加工訂單量少難以實現完全復產。雖然疫情中不少零售企業開展多形式線上營銷,黃金首飾線上銷量、金幣等部分投資品類銷量實現增長,但依然無法彌補店鋪銷量的下滑。

世界黃金協會中國區研究經理賈舒暢錶示,國內金飾商意識到,當公眾被局限於家中時,線上通路的重要性更甚,因此他們加大了在線營銷力度。我們了解到,國內壹家領先品牌通過在2月份推廣和升級他們的電商店鋪,吸引了成仟上萬新的線上客戶。深圳的金飾制造商也將其業務搬至線上,這有助於降低線下接觸的健康風險並提高業務運轉效率。新冠疫情過後,中國的黃金行業將對在線商業模式有更深入的了解,並變得更加數字化。“由於新冠疫情輸入感染病例仍在構成威脅,中國的產能和消費量需要更長的時間才能完全恢復。中國黃金行業的業者也正在盡力恢復正常狀態。”

泰國人排隊賣金

考慮到疫情因素,中國實物金消費的大幅下滑並不意外。相比之下,此前壹則有關“泰國人排隊賣金”的消息更加令人意外。根據當地媒體報道,不少泰國民眾趁著金價高企,排著隊賣出持有的黃金。由於賣黃金的民眾實在太大,更傳出壹些金鋪現金都幾乎用光。

據曼谷郵報報道,金價高企讓泰國當地人排著長隊去“賣金”。在曼谷主要金鋪所在地的“耀華力路”,可見人們排著數百米的長隊。曼谷人都是拿著金條去賣出,而這些金條都是多年前為了投資而買入的,很多都是持有了四五年。

泰國散戶們拋售黃金,根本原因是現金流告急,疫情造成的失業,讓很多人沒了收入來源。泰國民眾習慣在資金充裕時購買黃金作為投資,在黃金價格上漲或者現金吃緊的時候將其套現,而這麽大規模排隊出售金飾的現象在泰國卻極為罕見。

據悉,泰國政府之前出臺了壹項每人每月可領5000泰銖(約1090人民幣)的失業補貼政策,預計會有300萬符合條件的人來領,結果申請人數達到960萬,網站壹度癱瘓。

實物金消費下降不打緊,ETF和投資需求已經井噴了

來自實物金方面的消費下滑,並沒有給金價帶來多大壓力。因為ETF和來自金融市場的其他投資需求增長才是主要矛盾。

據世界黃金協會統計,2020年第壹季度,全球黃金ETF及類似產品持倉在第壹季度增長了298噸,合計凈流入230億美元,這也是史上最高的以美元絕對值衡量的季度資產管理規模增幅,同時其持倉的噸數增長則為2016年以來的季度最高。在過去的壹年裏,全球黃金ETF的持倉增加了659噸,是在金融危機後最高的滾動年度增幅,同時資產管理規模同期上升了57%。

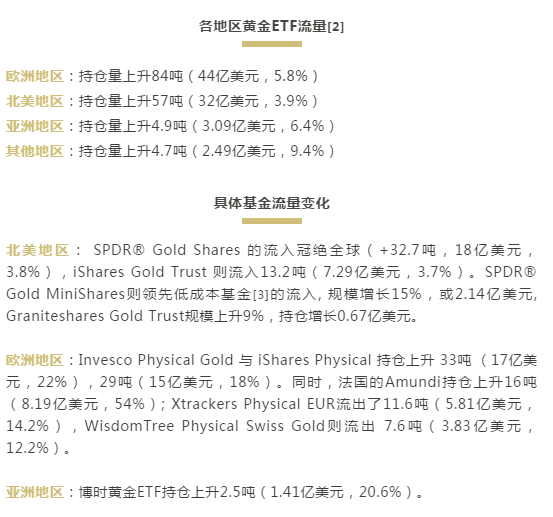

全球黃金ETF持倉在3月增加了151噸,約合81億美元(即資產管理規模的5%)的凈流入,這令總持倉規模達到了創紀錄的3185噸。達成這壹創紀錄的持倉和資產管理總規模的背景是,金價波動率達到金融危機水準且美元金價在當月幾無漲跌。而以其他貨幣計價的黃金價格卻持續創歷史新高,這也反映出了美國地區以外的黃金ETF持倉不斷增長的趨勢:歐洲地區,亞洲地區以及其他區域的基金都在本月出現創紀錄的規模增長。

世界黃金協會統計的3月黃金ETF市場數據如下:

從中國主要黃金交易市場的情況看,今年以來也壹直相當火爆。據統計,2020年壹季度,上海黃金交易所全部黃金品種纍計成交量雙邊1.80萬噸(單邊0.90萬噸),同比增長24%,成交額雙邊6.4萬億元(單邊3.2萬億元),同比增長54.08%;上海期貨交易所全部黃金品種纍計成交量雙邊2.06萬噸(單邊1.03萬噸),同比增長62.26%,成交額雙邊7.06萬億元(單邊3.53萬億元),同比增長94.25%。

金價怎麽看?3000美元不是夢?

今年以來,金價壹路頻創新高,3月中旬受海外流動性危機影響壹度大幅調整,但在全球創紀錄寬松政策下很快重拾漲勢,目前已站上1700美元壹線。對於金價後市,不少機構和賣方大咖仍相當看好,美銀美林最新報告甚至看漲至3000美元,即仍有76%的上漲空間。

在《美聯儲無法印刷黃金(Fed Can’t Print Gold)》的最新報告中,美銀美林分析師Michael Widmer和Francisco Blanch團隊將18個月黃金的目標價從2000美元壹口氣上調至3000美元,調整幅度高達50%。

美銀美林認為,隨著經濟產出大幅萎縮、財政支出驟增以及央行資產負債錶翻倍,法定貨幣或將面臨壓力,“投資者將瞄準黃金”。隨著各國央行和政府分別將資產負債錶和財政赤字翻倍,18個月黃金目標價完全有理由被提高到3000美元/盎司。不過,美銀美林強調,黃金上漲也絕非是壹條直線,黃金需要與強美元抗衡,還要與弱需求(如印度、中國對黃金需求)抗衡,但這些都不會阻止在19個月內看到金價3000美元/盎司,畢竟實際利率、名義GDP、央行資產負債錶和官方黃金儲備等都仍是決定金價的關鍵因素。

國內不少賣方大咖也對黃金青睞有加。

3月25日,興證全球首席策略分析師張憶東撰文指出,美聯儲開啟無限量寬松,實施不設額度上限的QE、擴大現有的MMLF及CPFF、建立新項目來支援實體經濟信貸等,直接嚮信用市場投放流動性,美國市場有望進入類似2008年危機第四階段的“滅火”期。在他看來,流動性危機之後的反彈,黃金是“急先鋒”並有望重返牛市通道。面對“流動性改善而經濟下行”的願景,黃金的性價比更高。展望未來兩年經濟差、貨幣大放水的機率大,基於黃金的貨幣屬性,金價有希望挑戰歷史新高並達到難以預測的高度。除非疫情導緻全球大蕭條,否則黃金難以走熊。

交銀國際董事總經理、研究部主管洪灝此前接受媒體採訪時錶示,在疫情擴散背景下,市場避險需求凸顯,疊加美聯儲降息,利率為黃金價格的核心驅動力,黃金避險價值仍存。在去年金價漲破1500美元/盎司時,洪灝曾提出,金價1500美元仍然很便宜,上升趨勢不會改變。當前全球央行持續增加黃金儲備,歐洲各國央行也不再續簽央行黃金協議(CBGA),顯示央行對黃金的需求將持續增加。此外,全球大量主權債已經是負利率,黃金的持有成本相對較低,投資價值凸顯。在他看來,黃金即便升至1900美元的歷史高位也不足以體現其配置價值,他尤其看好以人民幣計價的黃金的投資機會。

世界黃金協會認為,近期驅動黃金投資需求的因素——廣泛的市場不確定性以及全球利率下滑後降低的黃金持倉成本,或將持續。低利率對金價存在正面影響,並且低利率環境也是額外增持黃金(通過替換債券持倉)的好機會。

“隨著美聯儲在可預見的未來把利率降至0,黃金或錶現強勁,我們的研究錶明,在寬松周期中黃金往往錶現突出。此外,全球各國政府為應對新冠疫情而頒佈的數以萬億計的財政政策或導緻高通脹的環境,這有望在長期支撐金價。”該機構錶示。